Căn cứ vào pháp lý hiện nay:

- Thông tư số 111/2013/TT-BTC

- Thông tư số 92/2015/TT-BTC

Theo quy định của pháp luật hiện nay, trong trường hợp các tổ chức cá nhân trả thu nhập từ tiền lương, tiền công cho người lao động mà trong khoản tiền này không bao gồm thuế thì phải đổi thu nhập không có thuế sang thu nhập có thuế (hay thường được gọi là chuyển net sang gross) để xác định thu nhập phải chịu thuế. Các bước quy đổi diễn ra như sau:

Contents

Xác định thu nhập theo căn cứ quy đổi

Công thức xác định thu nhập quy đổi như sau:

Thu nhập quy đổi = thu nhập của thực tế + các khoản trả thay – các khoản phải trừ

Trong đó:

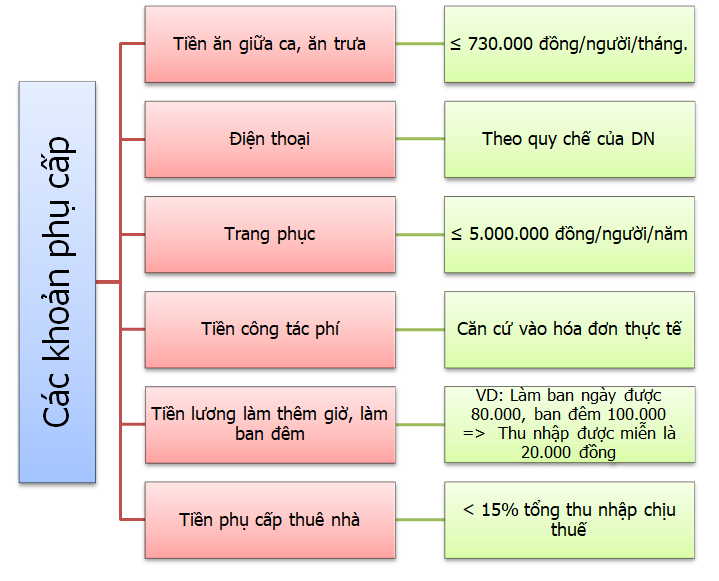

- Thu nhập thực tế: là số tiền lương và tiền công không bao gồm các khoản thuế mà người lao động sẽ nhận được hàng tháng và không bao gồm các khoản phụ cấp khác.

- Các khoản trả thay: là các khoản lợi ích bằng tiền hoặc không bằng tiền do người sử dụng nguồn lao động trả cho người lao động.

- Các khoản phải trừ: giảm trừ gia cảnh (9.000.000 triệu/tháng, người phụ thuộc 3.600.000/người/tháng), giảm trừ phí đóng bảo hiểm, từ thiện, khuyến học hay nhân đạo.

Lưu ý:

- Trong trường hợp người lao động áp dụng chính sách “tiền thuế giả định” thì thu nhập căn cứ quy đổi thành thu nhập có tính thuế không bao gồm “tiền thuế giả định”.

- Trong trường hợp các khoản phải trả có tiền thuê nhà thì tiền thuê nhà phải tính vào thu nhập làm căn cứ quy đổi số thực trả nhưng không vượt quá 15% tổng thu nhập phải chịu thuế.

Cách xác định thu nhập tính thuế

| STT | Thu nhập để làm căn cứ quy đổi/tháng | Thu nhập có tính thuế |

| 1 | Đến 4,75 triệu đồng | Thu nhập quy đổi/0,95 |

| 2 | Trên 4,75 triệu đồng đến 9,25 triệu đồng | (Thu nhập quy đổi – 0, 25 trđ)/0,9 |

| 3 | Trên 9,25 triệu đồng đến 16,05 triệu đồng | (Thu nhập quy đổi – 0,75 trđ )/0,85 |

| 4 | Trên 16,05 triệu đồng đến 27,25 triệu đồng | (Thu nhập quy đổi – 1,65 trđ)/0,8 |

| 5 | Trên 27,25 triệu đồng đến 42,25 triệu đồng | (Thu nhập quy đổi – 3,25 trđ)/0,75 |

| 6 | Trên 42,25 triệu đồng đến 61,85 triệu đồng | (Thu nhập quy đổi – 5,85 trđ)/0,7 |

| 7 | Trên 61,85 triệu đồng | (Thu nhập quy đổi – 9,85 trđ)/0,65 |

Cách xác định thuế TNCN buộc phải nộp

| STT | Thu nhập được tính thuế/tháng | Lãi suất thuế | Tính số thuế phải nộp/tháng |

| 1 | 5 triệu đồng | 5% | 5% TNTT |

| 2 | Từ 5 triệu đồng đến 10 triệu đồng | 10% | 10% TNTT – 0,25 triệu đồng |

| 3 | Từ 10 triệu đồng đến 18 triệu đồng | 15% | 15% TNTT – 0,75 triệu đồng |

| 4 | Từ 18 triệu đồng đến 32 triệu đồng | 20% | 20% TNTT – 1.65 triệu đồng |

| 5 | Từ 32 triệu đồng đến 52 triệu đồng | 25% | 25% TNTT – 3,25 triệu đồng |

| 6 | Từ 52 triệu đồng đến 80 triệu đồng | 30% | 30 % TNTT – 5,85 triệu đồng |

| 7 | Trên 80 triệu đồng | 35% | 35% TNTT – 9,85 triệu đồng |

Ví dụ:

Năm 2020, theo hợp đồng ký kết lao động thì ông A với công ty Y thì:

- Tiền lương: 40.000.000 triệu đồng/tháng

- Phí câu lạc bộ thể thao: 2.000.000 triệu đồng/tháng (công ty Y trả thay)

- Bảo hiểm buộc phải đóng: 2.000.000 triệu đồng

- Người phụ thuộc: 2 người con

- Đóng tiền từ thiện, khuyến học hay nhân đạo: không

Công ty Y sẽ chịu trách nhiệm nộp thuế TNCN thay cho ông A. Các bước để chuyển đổi tiền lương từ net sang gross để tính thuế TNCN phải nộp hàng tháng như sau:

Bước 1: Các định mức lương thu nhập để quy đổi

Thu nhập quy đổi = 40 triệu đồng + 2 triệu đồng – (9 triệu đồng + 3,6 triệu đồng + 2 triệu đồng) = 31.4 triệu đồng

Bước 2: Xác định mức thu nhập tính thuế

Thu nhập tính thuế = (31,4 triệu đồng – 3.25 triệu đồng)/0,75 = 37.53333333333 triệu đồng

Bước 3: Thuế TNCN mà ông A buộc phải nộp

Số thuế phải nộp = 37.53333333333 triệu đồng × 20% – 3.25 triệu đồng = 4,256 triệu đồng

Như vậy ông A sẽ phải nộp thuế TNCN là 4.256 triệu đồng. Doanh nghiệp Y sẽ phải nộp thay cho ông A và được tính vào chi phí trừ khi quyết toán thuế thu nhập cá nhân.

Cũng như ví dụ trên, nếu như công ty Y trả cho ông A lương 8 triệu đồng/tháng. Thì chúng ta cần phải xác định số tiền thuê nhà phải trả thay được tính vào thu nhập rồi quy đổi lương từ net sang gross.

Theo quy định nhà nước số tiền thuê nhà được tính vào thu nhập làm căn cứ quy đổi số tiền thực không vượt quá 15% tổng thu nhập chịu thuế.

Cách xác định số tiền nhà trả thay cho chúng ta như sau:

- Xác định thu nhập làm căn cứ để quy đổi:

= 40 triệu đồng + 2 triệu đồng – (9 triệu đồng + 3,6 triệu đồng + 2 triệu đồng) = 31.4 triệu đồng

- Xác định mức thu nhập tính thuế

= (31,4 triệu đồng – 3.25 triệu đồng)/0.75 = 37.53333333333 triệu đồng

- Xác định thu nhập chịu thuế (nhưng không bao gồm tiền nhà)

= 37.53333333333 triệu đồng + 9 triệu đồng + 3,6 triệu đồng + 2 triệu đồng = 52.13 triệu đồng/tháng

- 15% thu nhập phải chịu thuế

= 52.13 triệu đồng/tháng x 15% = 7.8195 triệu đồng

>>> Vậy số tiền thuê nhà được tính vào thu nhập để quy đổi là 7.8195 triệu đồng.

Tổng kết

Không chỉ riêng người lao động Việt Nam sử dụng những cách quy đổi như vậy, mà những người lao động nước ngoài cũng như thế.

Dịch vụ kế toán ACS là một trong những công ty kế toán uy tín chất lượng bật nhất hiện nay, với hơn nhiều năm kinh nghiệm trong lĩnh vực, đã giúp không ít những doanh nghiệp lớn và vừa thành công. Hãy đến với chúng tôi ngay hôm nay, để được nhận nhiều sự ưu đãi hấp dẫn nhất nhé.

CÔNG TY TNHH SÀI GÒN ACS

Trụ sở chính: 37/2A Xô Viết Nghệ Tĩnh, Phường 17, Quận Bình Thạnh, TP. Hồ Chí Minh, Việt Nam

VPĐD: Số 32 Đường 13, KĐT Vạn Phúc, P. Hiệp Bình Phước, TP. Thủ Đức, TP. Hồ Chí Minh, Việt Nam

MST: 0 3 1 4 4 7 1 8 9 9

Hotline Tư vấn: 0906 553 994